住宅ローンを滞納するとどうなる?

- 遅延損害金が発生

- 個人信用情報機関に登録される

- 期限の利益が喪失し競売手続きに移行

1. 遅延損害金が発生

延滞した金額に対して年率14.6%~20%の遅延損害金が発生

住宅ローンを滞納すると遅延損害金が発生します。分割払い(期限の利益)が認められているうちは延滞した金額に対して遅延損害金が発生します。ただし滞納を繰り返すと一括請求がなされますが、その時点からは住宅ローンの残りの全額に対して発生するのでかなりの金額になります。例えば2000万円が残っていたら1日あたり8000円もの金額になってしまいます。

なお金融機関(債権者)に返済をする場合は、「費用→遅延損害金→利息→元金」の順に充当されます。

2. 個人信用情報機関に登録される

金融機関等は次の3つの信用情報機関のいずれかに加盟しており、貸付金等の契約や返済状況について情報登録する義務があります。

- CIC

- JICC

- JBA

ちなみに延滞や破産等をするとブラックリストに載ってしまうということが言われておりますが、そのようなリストは存在していません。あくまで上記信用情報情報機関に延滞や破産等の情報が記録されているだけです。

金融機関は融資の申し込みがなされたら、信用情報情報機関に照会をして現在いくら借入をしているのか、融資したら返済ができるのかなどの返済能力調査を実施します。その際に滞納していたら当然ながら金融機関の審査に影響します。

詳しくは「個人信用情報について」をご参照ください。

3. 期限の利益が喪失し競売手続きに移行

住宅ローンを借りる時に金銭消費貸借契約を締結しますが、その契約では借りたお金を月々の分割払いで返済する権利(期限の利益)が認められています。ただしこの権利も滞納をしたりすると喪失し一括返済を求められます。

金融機関はなるべく長期で借入をしてもらうよう返済について何回かは待ってくれますが、一定の期間を過ぎると期限の利益を喪失し一括請求してきます。一般的には6か月程度と言われておりますが、ケースバイケースです。そして一括請求しても返済できるはずはありませんから、競売で不動産を換価し、その金額を回収することになります。

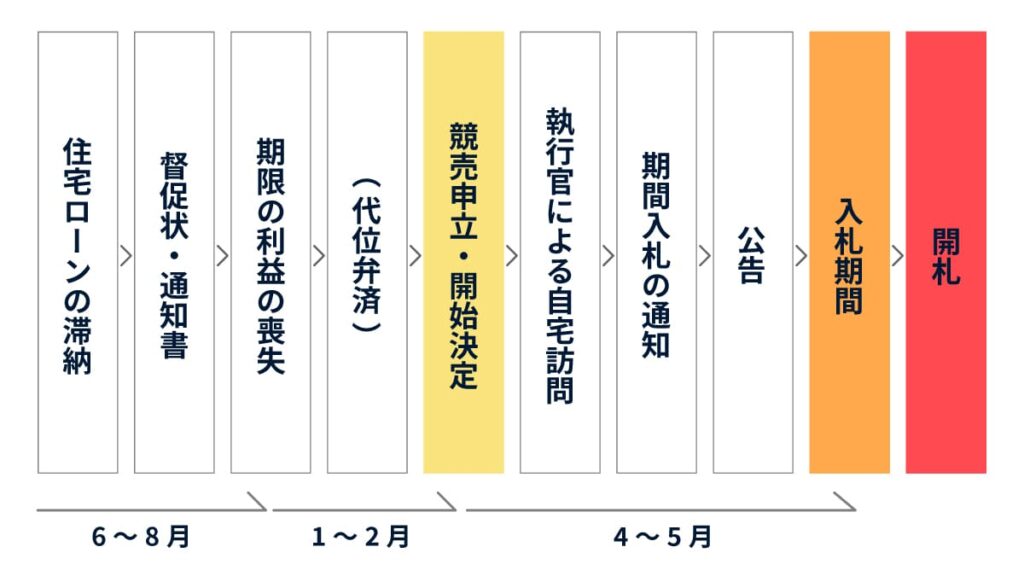

住宅ローン滞納から競売までのスケジュール

滞納1~2か月(督促状)

督促状が届きます。1~2日の滞納では届きませんが、1月以上となると督促状(圧着ハガキなどの請求書)が届きます。遅延した返済額に対しても損害金(年率14.6%)が発生します。すぐに支払いができるのであれば不要ですが、金融機関へは支払期日のご相談の連絡を入れておくことをオススメします。

滞納3~6か月(通知書)

これ以上滞納をし続ける(もしくは現状のような状況が継続する)ようであれば「期限の利益が喪失します」というアナウンスが記載された通知書が届きます。「期限の利益が喪失する=全額を一括請求される」ということです。また期限の利益が喪失したらその日から元金に対して遅延損害金が発生します。例えば住宅ローンの残高が2000万円であれば1日8000円の損害金が加算されていくことになります。また信用情報機関にも「「61日以上の延滞、または3回目の支払い日を超える延滞」ということで情報登録がなされます。

滞納6~8か月(期限の利益の喪失)

金融機関から期限の利益が喪失した旨の通知が届きます。また元金の一括請求もなされます。分割での返済ができないのですから全額を返済できるはずはありません。よって保証契約をしている場合は保証会社に代位弁済請求をし、保証契約がないようであれば債権回収部門もしくは債権回収会社に委託する形で競売での換価手続きに移行していきます。

代位弁済(保証契約ありの場合)

住宅ローンの借入時に保証契約をしている場合であれば保証会社があなたの代わりに住宅ローンの全額を弁済します。大手都市銀行であれば自社グループの保証会社が、地銀や信金などは住宅ローン専門保証会社が代位弁済をします。そしてその求償権としてあなたからお金を返済してもらえる権利が保証会社に移ります。よって借入している金融機関以外の会社から手紙が届くことになるので注意が必要です。

競売申立

期限の利益の喪失(その後の代位弁済)後1か月程度で、債権者が管轄の地方裁判所に競売の申立をします。裁判所により競売申立が決定されると、ご自宅に「競売開始決定通知」が届きます。なお競売開始決定後には配当要求の公告(あなたに対する債権を有する債権者向けに、競売手続きで配当を受けたい場合には執行裁判所に申し出るように公告します)がなされるため広く不動産会社などに知れ渡ることとなり、営業用DMも届くようになります。

解決方法

- 銀行と相談(リスケジュール)

- 個人民事再生

- 任意売却

1. 金融機関と相談(リスケジュール)

当初の返済スケジュールを変更してもらう手続きです。滞納している場合には相談できません。また金融機関が受け付けてくれるとも限りません。ただし滞納の原因が一時的なものであれば検討する余地はございます。主に次のようなものがございます。

- 一定期間利息のみの支払にさせてもらう

- 借入期間を延長してもらう

- ボーナス返済を均等割にしてもらう

いずれにおいても返済総額は増額します。その点は留意しておきましょう。

2. 個人民事再生

住宅ローン以外の借入の返済が厳しくて住宅ローンの支払がキツいということであれば個人民事再生という手段もございます。住宅ローン以外の借入を5~10分の1程度に圧縮し原則3年(最長5年)で返済することを条件に、住宅ローンを債務整理の対象から外すことができる制度です。ただし対象は個人事業主や給与所得者等に限られますので、法人経営者は対象外となります。裁判所手続きとなりますので厳格な審査と弁護士費用が発生します。

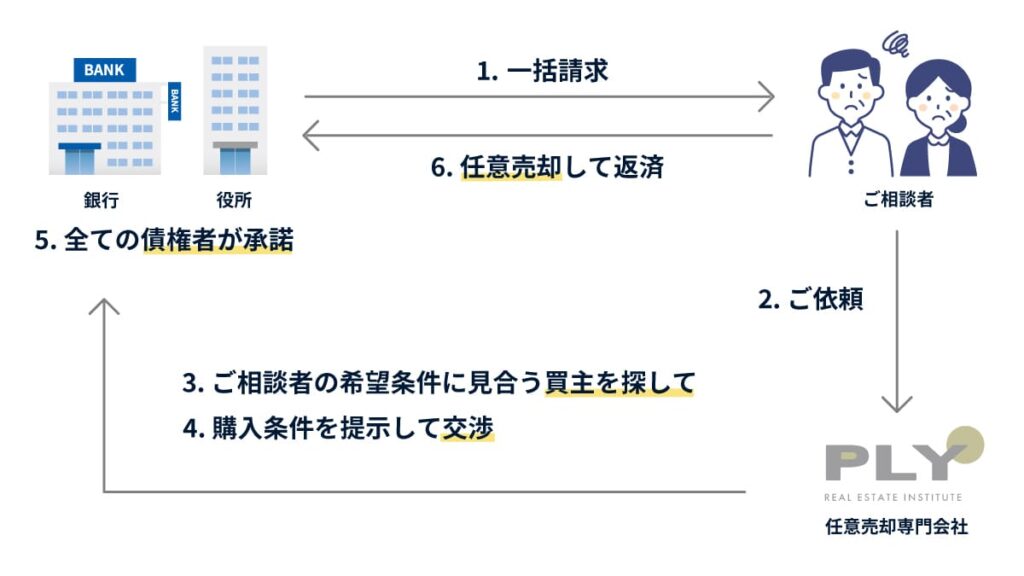

3. 任意売却

任意売却とは債権者了承の元、競売を回避し所有者のご意向(任意)に沿って不動産を売却することを言います。

任意売却とは

任意売却の唯一のデメリットは債権者の承諾を得られなければ徒労に終わることだけ

競売は裁判所による強制的な換価手続きであり、落札価格は相場の7~8割程度と言われております。精神的にも金銭的にも全く良いことはありません。

任意売却とは債権者の承諾を得て所有者本人の任意で不動産を売却する解決方法です。所有者本人が任意で売却できるということは、ご本人の希望条件で売却することも可能ということです。任意売却は競売と比べてメリットしかありません。唯一のデメリットは債権者の承諾を得られなければ徒労に終わることだけです。

任意売却でできること

では具体的に任意売却ではどのような希望条件での売却ができるのでしょうか。もちろん細かい希望条件は人によってそれぞれですが、基本的に次の3つが挙げられます。

- 競売よりも高く売却することができる

- 住み続けることができる

- 引っ越し代等を用意できる

1. 競売よりも高く売却できる

高く売却することができるので 残債を減らすことができる

任意売却では相場での売却が可能です。また競売よりも早く解決するため遅延損害金(住宅ローン残債×14.6%/年率)の増加を抑えることできます。よって競売と任意売却では残債が数百万円も変わってきます。

2. 住み続けることができる

債権者が承諾し、買主との条件が合致すれば住み続けることもできる

任意売却では住み続けられる可能性もございます。競売であれば可能性はゼロですが、条件次第で住み続けることが可能です。

3. 引っ越し代等を用意できる

引っ越し代、後順位債権の納税資金を捻出することができる

競売であれば引っ越し代は0円。税金は住宅ローンの後順位債権のため、ほとんどのケースで滞納した税金は全額残ってしまいます。特に税金は自己破産しても必ず完納しなえければならないため再出発時の大きな負担となります。任意売却であれば引っ越し代や税金の費用を捻出することが可能です。

.png)